Центробанк обвинил застройщиков в раздувании цен: чем опасна ипотека со ставкой 0,1%?

Центробанк России опубликовал на своем сайте доклад «Программы «льготной ипотеки от застройщика». В нем регулятор пишет, что ипотека со ставкой от 0,01% – это маркетинговый ход, с помощью которого застройщики поддерживают спрос и поднимают цены. А вот банки и дольщики рискуют.

За счет маркетинговых ставок девелоперы поддерживают спрос. Как следствие цены на новостройки растут

Фото: © Влдаимир Васильев / «Татар-информ»

Квартиры по таким программам продаются по цене выше рыночной, и в случае банкротства покупатель останется должен банку, даже если продаст залоговую квартиру. Исчезнет ли ипотека с низкой ставкой и рухнет ли после этого спрос на новостройки, разбирался «Татар-информ».

Откуда ставка от 0,01%?

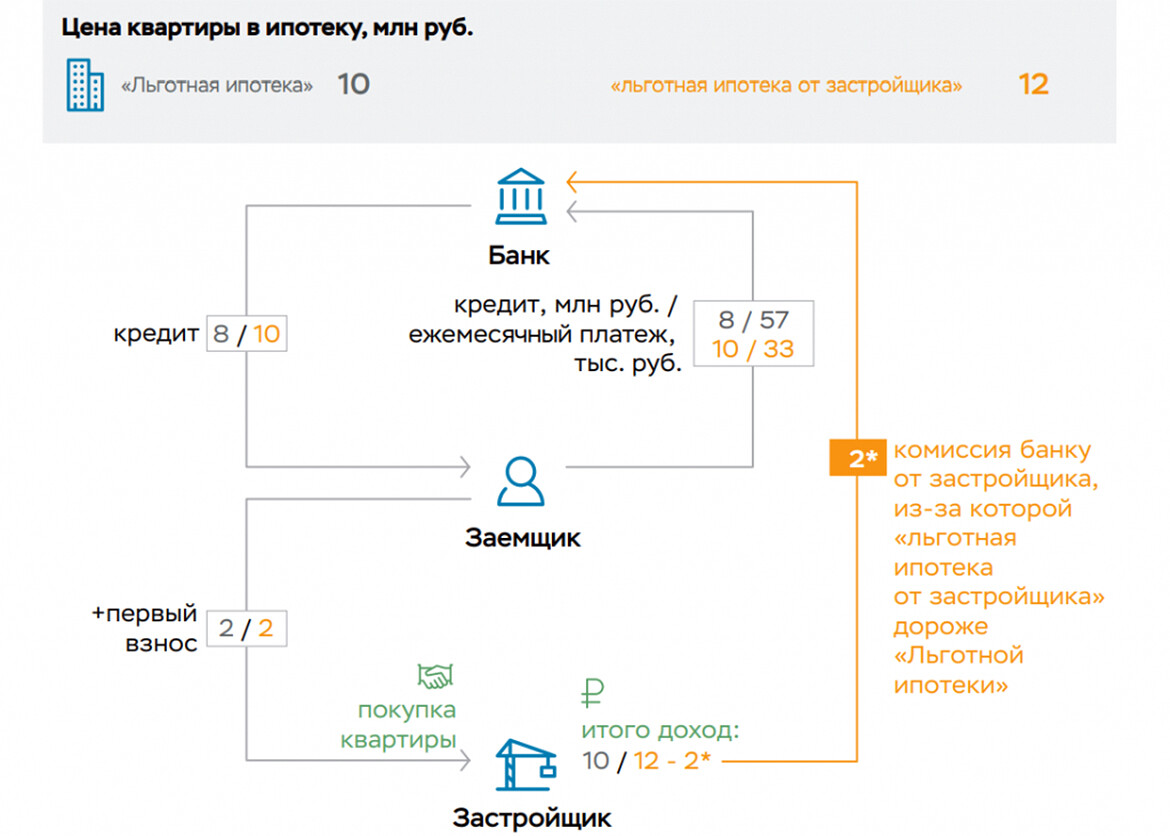

Центробанк указывает на три источника финансирования, за счет которых банки выдают кредит со сниженной ставкой.

- Цена квартиры завышается на 20-30%.

Например, однокомнатная квартира в новостройке стоит 6 млн рублей. Но если вы хотите купить ее в ипотеку с низкой ставкой, цена недвижимости вырастает на 1,2-1,8 млн рублей.

Застройщики этого не скрывают: пишут об удорожании на своем сайте или называют вторую цену уже в офисе продаж. Сумму завышения застройщик отдает банку, чтобы компенсировать выпадающие доходы.

- Банк реинвестирует комиссию, полученную от застройщика.

- Банк использует субсидирование от государства, так как ипотека от застройщика комбинируется с госпрограммой. Для бюджета это создает дополнительную нагрузку.

Схема льготной ипотеки от застройщика

Источник: доклад ЦБ

Чем рискуют покупатели?

На первый взгляд, для заемщика ипотека со сниженной ставкой остается выгодной. Он переплачивает за квартиру, но экономит на процентах.

«Допустим, я хочу купить квартиру за 6 млн рублей. Тогда ставка по ипотеке будет 9%, а ежемесячный платеж – 50 тыс. рублей. Есть программа от застройщика со ставкой 0,1%. В этом случае за квартиру придется заплатить 8 млн рублей. Но ежемесячный платеж будет уже не 50, а 30-35 тысяч рублей. Конечно, выплачивать такую ипотеку комфортней. Проблема в том, что долг перед банком составит не 6, а 8 млн рублей. Если заемщик не сможет выплачивать ипотеку, он не сможет продать квартиру за 8 млн рублей и останется должен банку», – поясняет генеральный директор компании «Брокер Альянс Премиум» Фарид Шабаев.

О таких же рисках предупреждает и Центробанк. В докладе он указывает, что заемщик сможет возместить убытки только если на момент продажи его квартира подорожает на 20-30%. А в текущих условиях квадратные метры вряд ли будут дорожать быстро.

На первый взгляд, для заемщика ипотека со сниженной ставкой остается выгодной

Фото: © Михаил Захаров / «Татар-информ»

Чем рискует банк?

Иногда банки конкурируют друг с другом за застройщиков, поэтому устанавливают комиссию меньше 20-30% от стоимости квартиры. В итоге продукт для них становится убыточным.

Многие заемщики закрывают ипотеку досрочно, чтобы не переплачивать по процентам. Но когда покупатель берет ипотеку со ставкой от 0,01%, ему выгодно выплачивать кредит как можно дольше.

«Использование банком некорректных предпосылок по сроку кредита может также привести к недооценке размера комиссии, что станет причиной низкой или даже отрицательной доходности на длительном сроке жизни кредита. Удлинение фактического срока жизни кредита также увеличивает кредитный риск – вероятность дефолта на всем сроке жизни кредита (lifetime PD) больше примерно на 5 процентных пунктов», – пишет регулятор в своем докладе.

Еще один риск заключается в том, что застройщики получают деньги дольщиков только после сдачи дома. Это значит, что комиссию банкам девелоперы платят либо по рассрочке, либо за счет бридж-кредита самого банка.

Чем рискуют застройщики?

«Несмотря на то что ипотека позиционируется как “льготная от застройщика”, застройщики являются бенефициарами данной схемы», – пишет ЦБ в своем публичном докладе. За счет маркетинговых ставок девелоперы поддерживают спрос. Как следствие цены на новостройки растут.

Эксперты считают, что цены на новостройки снизятся не более чем на 5-10%

Фото: © Михаил Захаров / «Татар-информ»

Однако застройщики тоже рискуют, потому что им нужно платить комиссию банкам. Конечно, комиссию в конечном счете платят покупатели. Но доступ к этим деньгам девелоперы получают только после сдачи дома.

В Центробанке считают, что накачивание спроса и цен искажает реальную ситуацию на рынке жилья.

«Некоторая коррекция цен на жилье после существенного роста в последние годы позволила бы повысить доступность жилья для граждан. Однако в результате действия программ цены на первичном рынке оказались завышены, фактически имеется маскировка снижения цен на недвижимость», – пишет регулятор.

Что собирается делать Центробанк?

Программы кредитования от застройщиков не свернут в один день. Но ЦБ постарается сделать такие программы непривлекательными для банков – повышать надбавки, вводить дополнительные требования по созданию резервов. Регулятор хочет повысить устойчивость банков, которые выдают ипотеку со сниженной ставкой.

Также планируется вести «разъяснительную работу» с заемщиками.

Программы кредитования от застройщиков не свернут в один день

Фото: © Владимир Васильев / «Татар-информ»

«Окончательное решение Центробанком пока не принято, и здесь возможны два сценария развития событий. В первом будет ограничен минимальный процент по ипотеке, во втором – увеличена надбавка к коэффициенту рисков для кредитов с низким процентом. ЦБ уже решил увеличить надбавку для займов с небольшим первоначальным взносом, так что вполне возможен и этот второй вариант», – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби» и Clementine).

Ипотека под 0,1% исчезнет?

Таких программ станет меньше. Не исключено, что со временем они исчезнут совсем.

«Всё будет зависеть от того, какие именно меры введет регулятор. В случае установки минимального процента, ниже которого банки не смогут выдавать кредиты, с рынка пропадут только околонулевые ставки, планка просто переместится выше. Если регулятор введет повышенный коэффициент риска по таким кредитам для банков, то размер компенсаций кредитным организациям от девелоперов вырастет вместе с итоговой переплатой для конечных покупателей. Тогда выдача кредитов по субсидированной ставке может снизиться до минимума. Именно так произошло после введения ограничений на предоставление кредитов без первоначального взноса», – считает Дмитрий Железнов, коммерческий директор «КОРТРОС-Москва».

Если ипотека со сниженной ставкой исчезнет, то и спрос на новостройки может снизиться

Фото: © Владимир Васильев / «Татар-информ»

Что будут делать застройщики?

Эксперты говорят, что девелоперы придумают новые акции и будут давать скидки, чтобы удержать спрос. У них в арсенале уже сейчас есть много других способов завлечь дольщиков, кроме низких ставок.

«Примерно две трети застройщиков предоставляют дисконт, его средний размер составляет 15%. Для стимулирования покупательской активности девелоперы также используют рассрочку, специальные условия по ипотеке (ставка 0,1%, кредитование без первоначального взноса, выплата ипотеки траншами), различные подарки и «индивидуальные скидки». Обычно «индивидуальные скидки» рассчитаны на определенную целевую аудиторию, например для молодых семей. Часто так реализуются неликвидные лоты, размер дисконта может составлять до половины стоимости квартиры», – отмечает Дмитрий Таганов, руководитель аналитического центра «ИНКОМ-Недвижимость».

Упадут ли цены на новостройки?

Ипотека со сниженной ставкой многим покупателям казалась привлекательным предложением. И если продукт исчезнет, то и спрос на новостройки может снизиться. Вслед за спросом могут скорректироваться и цены. Центробанк считает, что в этом случае жилье станет более доступным для покупателей.

В Центробанке считают, что накачивание спроса и цен искажает реальную ситуацию на рынке жилья

Фото: © Влдаимир Васильев / «Татар-информ»

Владимир Щекин, совладелец Группы Родина (девелопер жилого культурно-образовательного кластера Russian Design District), отмечает, что в отдельных случаях застройщики будут скидывать до 15-20%. Однако это касается отдельных, менее ликвидных объектов. В целом дисконт составит 5-7%. Радикально снижать цену застройщики не смогут, так как выросла себестоимость строительства.

Эксперт отмечает, что спрос в первую очередь поддерживает льготная ипотека от государства. Именно от судьбы этой программы зависит, обрушится рынок или нет.

«В нашем проекте доля кредитов с дополнительно субсидированной ставкой составляет порядка 40%, то есть запрет таких кредитов может снизить спрос на новостройки. Однако в целом для рынка сейчас принципиально продление программы господдержки ипотеки, которая должна закончиться зимой. Сейчас субсидированная ипотека (семейная и льготная) дает 90% ипотечных сделок на рынке новостроек. Ставки по рыночным программам при этом с конца сентября выросли на примерно на 0,5-1,0 процентных пункта. Поскольку цены на новостройки также выросли, дорогой кредит и отсутствие субсидий могут обрушить рынок», – говорит Владимир Щекин.

Дмитрий Железнов, коммерческий директор «КОРТРОС-Москва», также считает, что цены на новостройки снизятся не более чем на 5-10%.